導言

- 解析【所得稅扣除額】,掌握標準扣除與列舉扣除的節稅效益。

- 整理【扣除額項目】與【試算案例】,助你有效壓低應稅所得。

- 推薦【697 來就吉借錢網】,報稅遇到資金壓力也能快速申請。

你是否每到報稅季就頭痛不已,常常上 Google 搜尋【免稅額怎麼算】、【扣除額有幾種】,結果一堆名詞看得眼花撩亂,報稅流程越看越複雜,根本不知道自己該怎麼報?

2025 年綜合所得稅的【免稅額】、【標準扣除額】與【所得稅級距】都有調整,試算公式也跟以往略有不同,搞不懂就可能【多繳稅】、【少扣額】!

本篇一次整理【所得稅試算公式】、【綜所稅級距表】、【免稅額】與【扣除額】怎麼套用,讓你輕鬆掌握 2025 報稅【重點】與【節稅方式】!

如果你在報稅期間資金周轉困難,別擔心,【697 來就吉借錢網】提供【快速】、【安全】、【合法】的貸款協助,幫你【穩定資金】、【輕鬆報稅】!

綜合所得稅是什麼?簡單理解課稅邏輯!

你聽過「綜所稅」、「所得稅」嗎?這其實就是我們常說的綜合所得稅,是針對個人在一定期間內(通常是一年),所有收入合計後的課徵的稅金。

台灣的綜所稅採用「屬地主義」,也就是說基本上是不分國籍的,只要你在台灣賺到錢,就必須依法繳稅。

舉例來說,外國人只要在台灣有【薪資】、【租金】或【利息】收入,也要申報並繳納綜合所得稅。

根據國稅局的定義,綜合所得稅會從你的總收入中扣除合法的【免稅額】與【扣除額】,再用「累進稅率」計算實際要繳的金額。

也就是說:賺得多,繳得多;賺得少,繳得少,是目前台灣個人所得稅的基本精神。

誰需要繳綜合所得稅?居住者與非居住者差別一次看懂!

不論你是本國人還是外籍人士,只要有中華民國來源的所得,都必須繳綜合所得稅。

不過根據國稅局的定義,課稅方式會依「居住者」或「非居住者」身份而異。

居住者的課稅方式

項目如下:

申報時間:

每年【5 月 1 日】至【5 月 31】 ,如有公告展延則依延長日為準。

繳稅方式:

本人主動填寫綜合所得稅結算申報書,並且完成申報。

判定標準(符合任一條件即為居住者):

該課稅年度內在台灣設有戶籍,且居住超過 31 天。

未設戶籍,但全年居住滿 1 天以上,且【生活】及【經濟重心】在台灣。

所謂「生活及經濟重心在台灣」,指以下任一情形:

非居住者的課稅方式

項目如下:

定義:

全年在台居住未滿 183 天,且不符合居住者資格。

課稅方式:

由支付所得者,如【公司】、【單位】,直接「就源扣繳」,也就是所得發生時依固定稅率先扣稅,不需要自行報稅。

扣繳規定:

若所得屬應扣繳範圍,需依「扣繳率」代扣;若不屬於扣繳範圍,則依規定辦理申報。

年滿 18 歲就要報稅嗎?2025 新制上路,別忘了這些細節!

從 2025 年(申報 113 年度所得)開始,年滿 18 歲就可能需要獨立申報綜合所得稅,這是因為《民法》已將成年年齡從 20 歲下修為 18 歲。

如果你符合以下條件,就必須自行報稅:

且不具以下身份:

有例外!96 年出生怎麼報?

如果你是 96 年出生(2025 年剛滿 18 歲),可選擇以下任一方式:

獨立報稅:

自行申報並擁有自己的【免稅額】與【扣除額】。

合併申報:

仍由【父母】或【扶養人】申報,適用於【仍在學】、【無謀生能力】等情況。

此外,若是出生於 95 年以前(19 歲以上),但符合【就學】、【身心障礙】或【無謀生能力】等條件,也可依然與扶養人合併報稅。

額外小提醒:

免稅額與扣除額是什麼?報稅前必懂的兩大概念!

所得稅免稅額是什麼?

所謂的「所得稅免稅額」,是每位納稅人在申報綜合所得稅時都可享有的基本減免項目,也就是計算所得淨額前可先扣除的一筆金額。

由於近年物價上漲,2025 年免稅額也隨之調整:

這筆金額可直接從綜合所得總額中扣除,有助於降低整體稅負。

所得淨額計算公式如下:

綜合所得總額- 免稅額-(標準扣除額或是列舉扣除額,擇一)- 特別扣除額(- 基本生活費差額,若適用)= 所得淨額

所得稅扣除額是什麼?

所謂的「所得稅扣除額」,是指納稅人在報稅時,除了免稅額之外,還可以根據自身狀況額外扣減的一筆金額,用來反映實際【生活支出】、【家庭負擔】或【特定費用】。

扣除額主要分為兩大類型:

一般扣除額:

可選擇【標準扣除額】或【列舉扣除額】二擇一。

特別扣除額:

針對特定支出,如【薪資】、【儲蓄】、【教育】、【租金】等,額外給予的扣除。

以 2025 年來說,標準扣除額為:

單身者:

NT$131,000

已婚合併申報者:

NT$262,000

若選擇「列舉扣除額」,可根據實際支出如【保險費】、【醫療費】、【購屋利息】、【捐贈金額】等提出扣除,但需提供相關憑證。

扣除額愈高,代表可從所得中減掉的金額愈多,就愈有機會降低【應納稅額】或【達到免稅標準】。

👉 溫馨提醒:【697 來就吉借錢網】提醒您,每年【免稅額】與【扣除額】可能隨物價調整而異,記得報稅前先確認最新公告,避免算錯應納稅額,導致【補稅】或【漏報】的情況發生!

2025 所得稅免稅額與扣除額一覽表

如果你想更深入了解【所得稅免稅額】與【所得稅扣除額】的適用規則,或想參考實際試算範例,幫助報稅規劃,歡迎參閱我們的另外兩篇專文。

👀 延伸閱讀:2025 所得稅免稅額怎麼算?單身、雙薪、扶養親屬族群完整對照!

👀 延伸閱讀:2025 所得稅扣除額怎麼算?最新標準額度與常見扣除項目整理!

綜合所得稅的課稅級距怎麼算?稅率高低一次看懂!

當你扣除了【免稅額】與【各項扣除額】後,剩下來的「所得淨額」就會進入課稅級距計算,這是影響你最後要繳多少稅金的關鍵。

台灣的綜所稅採用「累進稅率制度」,也就是說:

收入越高 → 適用的稅率越高。

同時提供「累進差額」機制,避免高收入者稅負過重。

想要減輕稅負,除了注意【免稅額】、【標準扣除額】、【列舉扣除額】、【特別扣除額】外,對【收入較高】、【確實需要繳稅】的人來說,正確掌握【課稅級距的門檻】與【稅率】也很重要。

2025 年申報(申報 113 年度所得)最新公告的課稅級距如下,共分為五級:

實際試算舉例:三種家庭類型免稅門檻一次搞懂!

不同的報稅族群在申報綜合所得稅時,適用的扣除額也不同。

以下提供三種常見家庭類型的試算範例,協助您快速判斷是否符合免稅資格。

單身族群

若您的年所得低於以下合計金額,即可免稅:

免稅額:

NT$ 97,000

標準扣除額:

NT$ 131,000

薪資扣除額:

NT$ 218,000

總計扣除額:

NT$ 446,000

也就是說,單身納稅人若年所得低於 NT$ 446,000,就符合免繳資格。

雙薪家庭(無子女)

夫妻兩人合併計算,適用以下總扣除額:

免稅額:

NT$ 97,000 × 2 = NT$ 194,000

標準扣除額(夫妻):

NT$ 262,000

薪資扣除額:

NT$ 218,000 × 2 = NT$ 436,000

總計扣除額:

NT$ 892,000

若雙薪家庭合計年所得低於 NT$ 892,000,即可免稅。

雙薪家庭(有 2 名 5 歲以下子女)

四人家庭可享更多扣除額,計算如下:

免稅額:

NT$ 97,000 × 4 = NT$ 388,000

標準扣除額(夫妻):

NT$ 262,000

薪資扣除額:

NT$ 436,000

幼兒學前扣除額:

NT$ 150,000 + NT$ 225,000 = NT$ 375,000

總計扣除額:

NT$ 1,461,000

若此類家庭合計年所得未超過 NT$ 1,461,000,也符合免稅資格。

👉 貼心提醒:【697 來就吉借錢網】提醒您,即便【符合免稅條件】、【沒有被扣繳】,也建議主動申報,這樣才能在未來申請【政府補助】、【就學貸款】、【清寒證明】等時,留下報稅紀錄以利備查!

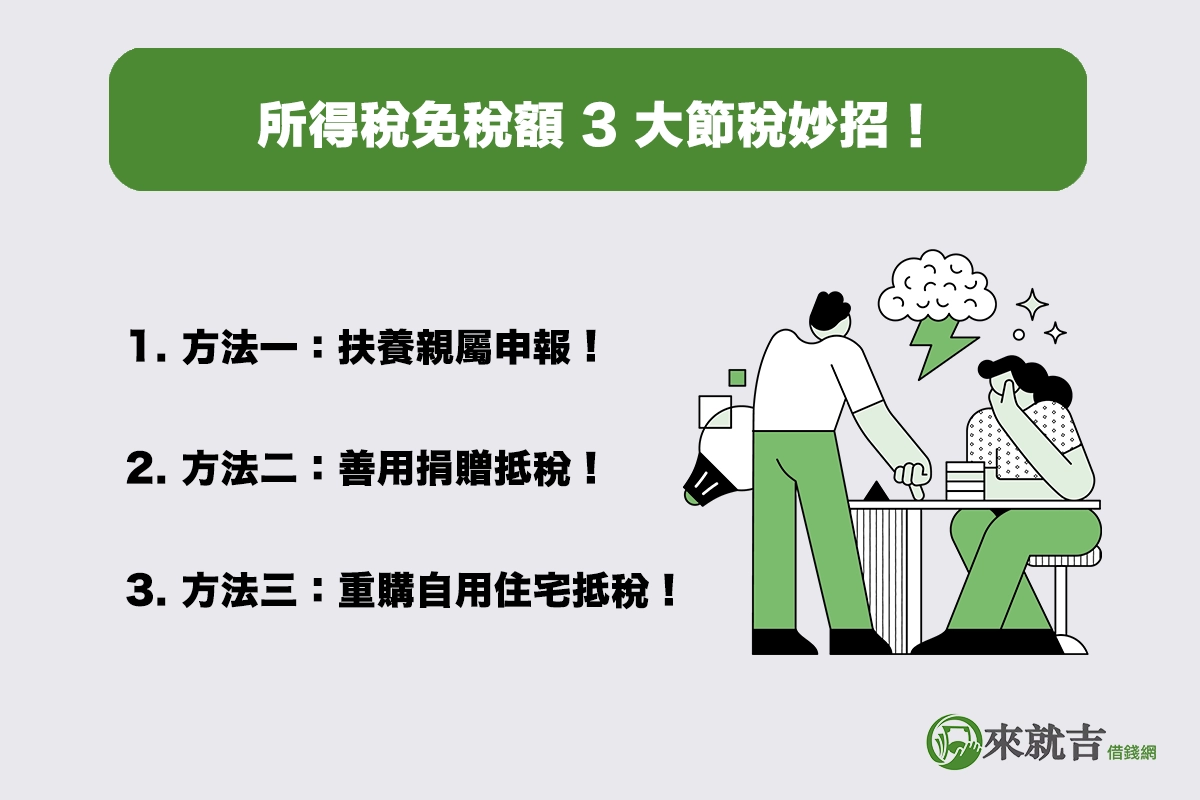

2025 所得稅免稅額 3 大節稅妙招,你用對了嗎?

在報稅時靈活運用【免稅額】與【各項扣除額】,不只能減輕稅負,還能讓你的節稅效率大幅提升。

節稅方法一:扶養親屬申報

扶養親屬是【最常見】、【也最有效】的節稅方式之一。

只要符合扶養條件,納稅人即可享有額外的【免稅額】、【基本生活費差額】以及【特別扣除額】,如【身心障礙】、【教育支出】等。

不過要注意,並非所有親屬都符合扶養資格。

像是【成年子女若已有工作】、【祖父母並未同住】等情況,都可能不符規定。

建議事前詳閱 2025 扶養親屬扣除額變動規則以免申報失誤。

節稅方法二:善用捐贈抵稅

捐款給經政府認可的【公益】或【慈善】團體,無論是【現金】或【物資】,都可列入「列舉扣除額」中抵稅。

但需注意的是,【捐贈支出】與【保險費】、【醫藥生育費】等加總後是否超過 NT$120,000,是選擇列舉扣除還是標準扣除的關鍵。

若加總金額不高,仍以標準扣除額較有利。

節稅方法三:重購自用住宅抵稅

若您在出售自用住宅後,【兩年內重新購屋】並【完成遷入設籍】,除了可退回原先繳納的土地增值稅,還能適用綜合所得稅的抵減優惠。

這項優惠對有換屋需求的家庭特別有利,不僅可降低房產交易稅負,還能同步減少綜合所得稅的繳納金額。

報稅資金不夠用?讓【697 來就吉借錢網】陪你輕鬆過關!

報稅看似只是【填資料】、【算金額】,但實際上牽涉的【免稅額】、【扣除額】、【節稅方法】都需要精準掌握,才能避免【多繳稅】、【漏扣額】。

透過本篇整理的【資訊】與【實例】,相信你已對 2025 年的綜合所得稅申報更有概念。

但若你在報稅期間遇到【資金壓力】、【稅金短繳】,甚至影響日常生活支出,【697 來就吉借錢網】提供多種【合法】、【安全】的週轉方案,讓你在繳稅的同時也能穩定財務,安心度過報稅季。

無論是【短期調度】、【個人貸款】或【臨時周轉】,我們都能【快速協助】、【量身規劃】,現在就聯繫我們,讓資金不再是你的煩惱!

Dcard、PTT 常見所得稅扣除額的 Q&A

Q1:如果我年所得不到 44 萬元,還需要報稅嗎?

原則上,如果年收入低於【基本免稅】與【扣除門檻】,的確有可能完全免稅。

但我們仍強烈建議主動完成綜合所得稅申報,因為未來若需申請【補助】、【清寒證明】或【政府貸款】,都會參考報稅紀錄。

沒報稅可能導致資料不齊全,錯失申請機會。

Q2:綜合所得稅中的免稅額、標準扣除額與薪資扣除額可以同時使用嗎?

可以!這三者屬於不同性質的扣減項目,會依照報稅流程分層扣除。

舉例來說,你可先扣掉免稅額,接著選擇【標準扣除額】或【列舉扣除額】,最後再扣【特別扣除額】,例如【薪資】、【儲蓄】、【教育】等,全面降低你的應稅所得。

Q3:我該選標準扣除額還是列舉扣除額?哪個比較好?

在申報綜合所得稅時,兩者只能擇一使用,如果你一年支出較少,建議使用「標準扣除額」;若你有【醫療費用高】、【大量捐贈】或【保險費】支出,可嘗試「列舉扣除額」試算,選出金額較高的那一個。

善用扣除額,才能達到最佳節稅效果。

Q4:我才剛滿 18 歲,還是學生,有打工收入,也要自己報稅嗎?

若你符合《民法》的新制,已是成年人(滿 18 歲),有【薪資】或【兼職收入】,就可能需要獨立申報綜合所得稅。

不過若你【仍在學】、【無謀生能力】,則可由【家長】或【扶養人】一併申報,仍享有扶養扣除額。

報稅時記得確認是否符合「合併報稅條件」,避免因誤列產生補稅風險。

Q5:我今年要補繳稅,但手頭剛好資金吃緊怎麼辦?

遇到繳納綜合所得稅的壓力時,可先詢問是否能申請【延期繳納】或【分期繳稅】,如果仍無法負擔,也可考慮尋求金融機構的週轉協助。

此時可考慮透過【697 來就吉借錢網】或【卡禾貝企業有限公司】這類金融機構申請申請【彈性】、【快速】、【全程線上申請】的貸款服務。

兩者都專為【信用小白】、【信用瑕疵】或【急需資金】者設計靈活方案,不硬性限制負債比,讓你即使在報稅期間也能【順利籌措資金】、【安心完成申報】。

697來就吉借款專家,台灣合規組織企業專業經營,針對各類借款擁有 16 年以上的媒合經驗及專業服務。

歡迎聯絡我們,我們將立即為您解決資金需求,榮幸為您服務。

立即填單,為您快速撥款!💰